シンガポールリートへの投資が何故おすすめなのだと思いますか?

私は2011年からずっとシンガポールリートへの投資をしてシンガポールリート投資歴11年になりました

私の保有金融資産に占めるシンガポールリートの割合は6割を超えており、シンガポールリートに集中投資をしています。

これだけ私が人生を賭けて投資しているシンガポールリートですが、周囲に投資している人はいませんしシンガポールリートがいいんだよっていっても誰もピンと来てもらえません。

私自身はシンガポールリートに投資し続けて資産を増やせたと感じていますし、配当も(紆余曲折があるリートもありますが)総じて安定しているので安心して投資しています。

今回はシンガポールリートについてあまりご存じない方々向けに、シンガポールリート投資がおすすめな理由を紹介します。

シンガポールリートの配当利回りは高い

シンガポールリートにより高い配当利回りを得ることができます。

例えば、Jリートで時価総額が一番大きい日本プロロジスの配当利回りは2.60%と低いですが、シンガポールリートの時価総額最大級の銘柄であるAscendas Reitの配当利回りは3.58%とはるかに高いです。

リートへの投資期間は通常長期になるので、一見小さくても利回りの差は非常に大きいです。

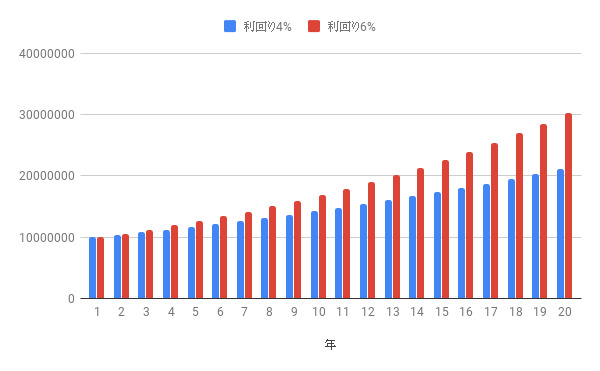

以下は1,000万円を年4%と6%で運用した場合の比較ですが、20年間で運用結果に1000万円もの差がついてしまいます。

小さな利回りの差が、20年で1,000万円もの差を生むのです。

シンガポールリート経由でグローバルに投資できる

Jリートの場合基本的に投資対象が日本国内不動産のみです。

一方、シンガポールリートの場合シンガポールの不動産だけに投資するリートのほうが少なく、基本的にはシンガポール以外の国の不動産にも投資します。

私の知る限りではシンガポール不動産だけを保有するシンガポールリートはFar East Hospitality Trustだけで、その他のリートは海外資産を保有しています。

海外不動産に投資するシンガポールリートとしては

- 中国の物流に投資するリート (EC World Reit)

- インドネシアのショッピングモールに投資するリート (Lippo Malls Indonesia Retail Trust)

- 中国のショッピングモールに投資するリート (CapitaLand China Retail Trust)

- グローバルなデータセンターに投資するリート (Keppel DC Reit)

- オーストラリアの物流施設に投資するリート (Frasers Logistics & Commercial Trust)

- インドネシアの病院に投資するリート (First Reit)

等が多くの種類あります。

シンガポールはオーストラリアと同じくイギリス連邦に加盟している関係上オーストラリアとのつながりが強いので、シンガポールリートの傾向としてはオーストラリアの物件を保有する割合が高い特徴はありますが、多くのリートでオーストラリア以外にも投資をしています。

シンガポールリートに投資することで広く地域的に分散させ不動産に投資できるためリスク分散の観点で大きな意味があります。

上場リートの数が多く選択肢が多い

現時点でシンガポール証券取引所(SGX)には

- リート 40銘柄

- ビジネストラスト 8銘柄

の合計48銘柄が上場されています。

投資対象の国も対象の物件も様々なリートがあり、またリート以外にビジネストラスト(港湾、工業団地などに投資する信託)もありますので、銘柄の選択肢の幅が非常に広いです。

多くの投資家は時価総額が大きく安定している物件を好むのでしょうが、多種多様なリート投資の選択肢があることは投資の幅を大きく広げます。

これは高い利回りのニッチなリートを組み込むことで利回りの向上につながりますし、また銘柄を広く分散させることによりポートフォリオ全体の安定性の向上にもつながります。

シンガポールドルは第三の通貨として安全性をもたらす

シンガポールリートはシンガポール証券取引所に上場しており大部分はシンガポールドルで取引します。

すなわち、シンガポールリートに投資することで、ポートフォリオにシンガポールドル資産が増えます。

シンガポールドルの価格の動き方は米ドル円とは違った動きをするので、日本円・米ドルの通貨の組み合わせにシンガポールドル資産を組み合わせることでポートフォリオ全体の安定性が増します。

また、シンガポールの財政は黒字で極めて健全です。

財政黒字の場合は、シンガポール政府がシンガポールの居住民には税金を還付してきたりします。

シンガポールに住んでいたことのある人は、外国人であっても突然シンガポール政府から税金を還付する小切手が送られてきてびっくりすることはあったと思います。

財政が極めて健全なので通貨も安定してるわけです。

財政が安定した国の安定した通貨の資産を持つことは、ポートフォリオの安全性を高めます。

なお、シンガポールドル自体には送金制限はなく、シンガポールの金融機関においているシンガポールドルを一瞬で日本に送金することができます。

あまりにも巨額の送金だと何の目的かと聞かれるかもしれませんが、通常は何も問題もなく日本に資金を戻せますよ。

海外に投資するとお金を日本に戻すときに苦労する場合もありますが(例えばインド)、シンガポールへの投資の場合全く問題はありません。

まとめ

今回はシンガポールリート投資がおすすめな4つの理由を紹介しました。

- シンガポールリートは配当利回りが高い

- シンガポールリートでグローバルな地域分散投資ができる

- シンガポールリートは銘柄の選択肢も多く広く分散投資ができる

- 運用通貨であるシンガポールドルも強い通貨なので安定している

その結果、シンガポールリートへの投資により、安定し利回りが高くグローバルな配当金投資ができます。

現時点では、法令上の要件などがあり日本の金融機関が大手を振ってシンガポールリートの個別銘柄を日本居住の投資家に売ることができません。

これにより日本居住の一般の投資家はシンガポールリートに投資する機会がありません。

一方、シンガポールリートに投資すれば、資産規模の大きな安定銘柄中心のポートフォリオを組んでいてもポートフォリオの配当利回りで4〜5%を越えるのは極めて容易です。

この事態は、私の目から見ると「道端にお金が落ちているような状態」に見えています。

手を届けばお金を拾えます。

シンガポールリートに投資すれば配当利回り4〜5%で簡単に運用できる状況があるのにもかかわらず、投資のアクセス方法が少ないがためにこの黄金の投資機会がずっと継続して存在し続けている、こんな状態です。

確かに英語しか通じない海外金融機関を使って知らない国のよくわからない銘柄に投資するのはリスクがあります。

このため私もすべての人がシンガポールリートに投資しましょうよ、といっているわけではありません。

ただ、そこには黄金の投資機会があり、橘玲の言葉を借りれば「黄金の羽根」が落ちているのは明白で、その明らかな投資機会を拾うことは誰にでもできると私は考えています。

リスクはありつつもちょっと勉強すればシンガポールリートに投資することは簡単ですから、ぜひあなたも勉強してシンガポールリートへの投資を始めてみましょう。