毎年のように一年で株価が10倍になる銘柄(テンバガー)が出ていますが、2020年のテンバガー銘柄は何だと思いますか?

本記事では、テンバガー銘柄の傾向と検討し、その後2020年のテンバーガー候補銘柄について紹介します。

今回は単にテンバガー候補であるだけでなく、事業内容がわかりやすく、また中長期で着実に事業が拡大することが見込める企業を厳選して紹介しています。

- 対象:投資ポートフォリオの一部でハイリスクを取ってでも大きなリターンを狙いたい投資家

- 得られること:テンバガー候補銘柄の5社の情報

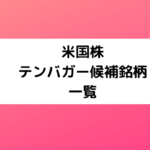

テンバガー銘柄の4つの傾向

過去のテンバーガー銘柄から特徴を抽出していきましょう。

過去には多くのテンバーガー株がありましたが、総じていうと以下の4つのケースに分類できます。

- 提携:大企業との提携や有力企業の投資がきっかけとなるケース

- 投資テーマ:その年のテーマ株の中から株価が盛り上がってくるケース

- 市場拡大:その企業が出している製品の市場が突然一気に広がるという思惑があるケース

- 事業拡大:その企業の店舗網や事業が一気に拡大する局面

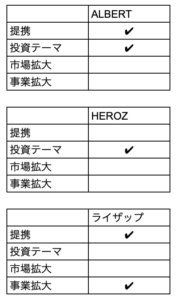

具体的に過去のテンバーガー銘柄を分類してみましょう。

4つの分類のどれかにハマればテンバガーになる可能性が出てきます。

特に、株価が低迷している中で世間があまり注目していない間に事業が転換して、その年の投資テーマに引っかかったり、事業が急加速したりするときにテンバガーが生まれる傾向にありそうです。

もっとも、これだけだとまだ無数の銘柄があり、選べないでしょう。

そこで時価総額と事業内容について別の条件をつけてみましょう。

テンバガー候補銘柄は時価総額500億円以下の会社から選ぶといい

時価総額が小さければ、株価が動いた場合のインパクトが大きくなります。

時価総額5,000億円の会社の株価が50億円上がっても1%の上昇でしかありませんが、時価総額 500億円の場合は10%もの上昇になります。

時価総額が既に大きい会社は世の中に既に注目されてしまっていて、株価が上がってしまっています。

テンバガーを狙うためには、世の中にまだ注目されておらず株価が低迷している会社の中から上述の4つのケースのどれか、あるいは複数に当てはまるものを狙っていきましょう。

時価総額500億円程度であれば、仮に10倍までいかなくても3,000億円程度にはなる場合は多いと思います。

テンバガー候補は事業内容がわかりやすい会社から選ぶといい

テンバガー候補銘柄を選ぶときは、事業内容がわかりやすい会社から選ぶといいと思います。

「〇〇といえば、XXXX」と一言で言えるような会社です。

これは単純に事業内容がわかりにくいと多くの人に株を買ってもらいにくいからです。

いくら儲かりそうだからと言って、事業内容がよくわからない会社には投資しづらいですよね?

逆に事業内容が一言でわかりやすいと多くの人がその銘柄に群がって、株価が適正水準を遥かに超えるまで上がる可能性もあります。

過去のテンバガー銘柄を見ると、

- ガンホーといえば、パズドラ

- ライザップといえば、パーソナルジム

- ヤーマンといえば、美容器具

- ペッパーフードサービスといえば、いきなりステーキ

- ミクシィといえば、モンスト

- HEROZといえば、AI

- ALBERTといえば、AI

といったように株価が上がる理由がわかりやすいですよね。

大衆はわかりやすいものを好むのです。

そして、株価が爆発的に上がるためには大衆が大量に株を買うことが必要なので、事業内容がわかりやすいほうがいいのです。

2020年テンバガー候補銘柄一覧

2020年のテンバガー候補銘柄について見ていきましょう。

チームスピリット

テンバガー候補の本命中の本命の銘柄はチームスピリットです。

チームスピリットは、「勤怠管理や工数管理など、従業員が日々利用する機能を融合し、従業員が意識しなくても働き方のデータを収集。

一人ひとりの働き方をリアルタイムに可視化できるクラウドサービス」(チームスピリットHPより抜粋)を提供する会社です。

チームスピリットは働き方改革の本命銘柄であるとともにテンバガーの可能性を大きく秘めた銘柄だと私は考えています。

- 事業ドメインのHRクラウドサービスは、まさに日本政府進める働き方改革の本命事業ドメインである

- 少子高齢化の日本において、人を採用し維持していくことは企業の死活問題であるため、事業領域として非常に有望である

- チームスピリットは単一事業領域であり、HRクラウドといえばチームスピリットとなり非常に事業内容がわかりやすい

- 上場以来株価は上がってきているが、時価総額はまだ250億円と非常に小さく大きなポテンシャルがある

- 売上高はYoY 47%増と絶好調で推移、契約ライセンスも20万を越えサブスクリプションが大きく積み上がっている。

働き方改革という投資テーマは間違いなく2020年も熱いテーマですし、急激に事業を拡大しています。

何か大きな提携があると株価が一気に跳ねる可能性があるので、ぜひ何か世間を驚かすような提携をやってほしいですね。

新興株の株価が大きく調整している今こそ仕込みのチャンスなんじゃないかと考えて、私自身も大きく投資しました。

FRONTEO(フロンテオ)

FRONTEOはKIBITという独自開発の人工知能技術をもとに、

- リーガルテック

- ヘルスケア

- ビジネスインテリジェンス

の分野でデータ解析サービスを提供している会社です。

FRONTEOの持っている人工知能技術は、もともと国際訴訟において膨大なデジタルデータの中から鍵となる証拠を見つけ出す技術です。

今では訴訟というリーガルの分野を超えて、膨大な文書データの中から、専門家の判断の鍵となるデータを抽出しアラートを出すというサービスを提供しています。

これはリーガル、医療、営業・マーケティング、内部監査、人事管理など様々な分野に横断的に使える技術で、非常に市場の拡張性が高いという印象です。

直近では決算にて大型案件の期ズレにより減収となったため株価が著しく低迷していて、投資チャンスではないかと考えています。

テンバガー候補の条件に照らし合わせてみると

- 事業ドメインの人工知能はいままさに旬なテーマである。

- 日本の社会で人手不足は明らかで、企業の生産性向上が急務であり、人工知能が活用できるところはどんどん活用していくだろうから市場拡大は大きくしていく。

- 事業の転換という点では、従来FRONTEOは国際訴訟支援というフロー型、案件ベースのリーガルテックが主な事業領域であったが、昨今は企業へのAIソリューションの提供というストック型のビジネスが積み上がってきて、事業構造が徐々に変わってきている。

- 「FRONTEOといえば人工知能」と一言で言え、事業内容がわかりやすい

- 2019年3月期にAIソリューション事業領域が黒字転換したので安心感がある。AIソリューションの導入企業がどんどん積み上がっているのは良い傾向だと思います。

- 株価が暴落してしまったため時価総額は79億円ととても小さい

となり妙味があるだと思っています。

フロンテオについては

- 主力のリーガルテックAI事業が停滞し

- 米国子会社の重要な管理上の不備が発表される

- 営業利益が赤字転落した

等厳しい状況が続いています。

ただ、現金がまだ30億円強残っているので、いますぐに会社が潰れてしまうような状況でもないでしょう。

この逆風の中ではありますが、AIソリューション事業は着実に伸びておりかつ営業利益も黒字でかなり収益力も高いのが見えます。

フロンテア自体は全体としては崖っぷちにあると認識せざるを得ませんが、こういう銘柄にこそテンバガーの芽があるのです。

はてな

はてなは、はてなブログやはてなブックマークで有名な会社です。

ただ、事業の軸ははてなブログのようなBtoCサービスではなく、B2Bのサブスクリプション型ビジネスです。

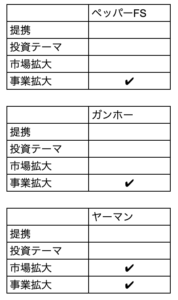

2019年度の通期決算資料を見ると

- コンテンツプラットフォームサービス(はてなブログProなど):581百万円

- コンテンツマーケティングサービス(はてなブログMediaなど):852百万円

- テクノロジーソリューションサービス(サーバー監視サービスなど):1,087百万円

図に表すと以下のようにはてなは完全にBtoBが事業の主力になっていることがわかります。

売上自体は非常に順調に伸びていて、2019年9月12日発表の2019年通期決算でも前年比20.5%の大幅増収でした。

はてなは非常に地味な会社でテーマ性には乏しいのですが、

- 事業構造が大きくBtoBにシフトしている

- 売上が非常に安定して成長していて、かつサブスクリプション型の売上なので売上構造としても安定している

ので株価が上がる余地があると思っています。

いまはどんな会社でのオウンドメディアを展開する時代ですので、はてなのBtoB事業は業種を問わず展開でき、市場拡大の余地は大きくあるでしょう。

また、世間ではてなははてなブログの会社だと思っているところに実はBtoBの成長企業だと認識が変わったら、株価にもきっとインパクトありますよね!?

株価はあがっていますが、時価総額はまだ64億円と非常に小さく、市場での注目が集まれば一気に株価が上がってもおかしくはないと思っています。

テンバガー候補の条件に照らし合わせてみると

- 事業構造がBtoBへと大きく変わって変貌を遂げつつある

- 世間一般のイメージははてなブログやはてなブックマークの会社であり、世間のイメージと事業の実態のキャップが大きくあ、それの認識のギャップが解消され注目を集めるはず

- BtoBを中心に事業が急成長しつつある

- 「はてなといえば、はてなブログ(はてなブログProとはてなブログMedia)とマカレル」と一言で言え、事業内容がわかりやすい

- 時価総額はまだ42億円と極めて小さい

とはてなは私から見るとテンバガーの可能性を大きく秘めている銘柄です。

ロコンド

ロコンドは靴中心のEC会社です。

時価総額は73億円と小さく、株価も低迷しています。

2020年度に取扱高300億円・営業利益30億円を目指すといいつつも、会社側も難易度は高いと言っていいて株価が下がっています。

私がロコンドに注目しているのは、ファッションの傾向としてカジュアル化が進んでいてスニーカー中心に靴の需要は伸びていくと思うからです。

私自身いままでスニーカーなんてほとんど買いませんでしたが、ビジネスのファッションがカジュアル化するにつれスニーカーを買う機会が明らかに増えています。

ただ、店頭だと在庫に限りがあります。

本と同様にスニーカーのようなバリエーションが豊富な商品はECとの親和性が高いと思います。

革靴についてはフィット感が重要なのでまだオンラインで買うつもりはないのですが、スニーカーであれば素材が柔らかいので革靴ほど厳密に試着して買わなくてもいいんじゃないかと思い始めています。

靴のECでは米国のZapposという成功事例がありますし、最近ではStockXのようなマーケットプレイスも人気ですので、靴のECは多分いけます。

ロコンドの発表資料によるとロコンド利用者における男性の割合が全体の9%と非常に小さいので、ビジネスチャンスはほぼ無限にあると思います。

ロコンドが実際に収益化できるのかどうかは、まだわからないところではありますが、株価が低迷しているときには投資チャンスがきっとありますよ。

日本エム・ディ・エム

日本エム・ディ・エムは整形外科分野で骨接合材料、人工関節、人口骨などを製造販売している会社です。

製造拠点がアメリカにあるのがユニークなところですね。

すでに日本エム・ディ・エム時価総額が300億円を超え多少大きいのではと思うかもしれませんが、米国での自社製品の販売が急成長モードに入ってきたので非常に注目です。

日本エム・ディ・エムは医療分野ということもあり、粗利益率70%を超える高収益体質です。

ニッチなメーカーらしく営業利益率も14%を越えており総じて利益率が高いですね。

もともと輸入商社だったようですが、今では自社製品比率が非常に高くなったので、整形外科用品メーカーといっていいでしょう。

日本エム・ディ・エムがテンバガー候補だと思うのは、米穀販売の加速が始まっている点です。

米国の市場規模は当然日本より大きいので、これから売上が飛躍的に伸びていくことが予想できます。

そして、自社開発製品の販売が主であることから粗利益率が高いため、売上の伸びとともに利益も急速に増えていくだろうと予測できます。

株価は2019年に大きく上がっていますが、今後の日本エム・ディ・エムの米国での成長可能性を考えればとても安いと思います。

何らかの理由で日本株が暴落した時を狙って仕込んでいくのが良いでしょう。

テンバガーの条件と照らし合わせてみると以下のようになります。

- 自社製品の米国市場の販売が急速に伸び始め、事業の転換点を迎えている。

- ニッチな分野ではあるが、「日本エム・ディ・エムといえば整形外科関連」と一言で言え、事業内容がわかりやすい

- 時価総額は380億円を超えているが、将来性を考えればまだまだ全然安い。

はてながB2B事業で成長を加速させていることが注目ポイントのように、日本エム・ディ・エムも米国市場での販売加速がテンバガー候補たる注目ポイントです。

テラスカイ

テラスカイはクラウドインテグレーターを標榜し日本でのSalesforceとAWSの導入において大きな実績を上げてきている会社です。

2019年3月にマザーズ上場を果たしたサーバーワークスの親会社でもあります。

SalesforceやAWSの売上拡大に伴い順調に成長してきました。

コロナウイルスの感染拡大によりリモートワークを余儀なくされる企業が多くなっていますが、企業の勤務形態がリモートやフレキシブルなものにシフトすればするほどクラウドの利用は増大していくので、テラスカイのようなクラウドインテグレーションに強い会社は今後とも大きな成長が期待できるのではないでしょうか。

事業ドメインはクラウドインテグレーションと明快であり、時価総額も339億円と小さく、売上成長は加速化しているので大きく期待しています。

サーバーワークスが上場したことで現金34億円、有価証券57億円を持つように財務的にも鉄壁です。

これからコロナによる景気低迷が続くとは思いますが、堅牢な財務力を持つ同社は揺るがないのではないかと考えています。

また、サーバーワークス株が大きく上がっていることにより、テラスカイが約20%保有するサーバーワークスの価値が大きく上がっています。

持分法適用会社のほうがテラスカイより時価総額が大きい事態となっているので、どこかで修正があるかもしれません。

まとめ

自分の資産を一気に増やすテンバガー候補銘柄を紹介しました。

通常テンバガー候補というと非常に時価総額の小さい低位株を紹介する場合もあると思いますが、あまりにも低位株だと事業に投資しているというか仕手株に投資しているような感じになってしまいます。

今回挙げた6社の事業は安定的に伸びており、かつ将来的にも大きく事業が拡大すると私が見込んでいる銘柄です。

また、事業内容もシンプルでわかりやすく、誰もが理解しやすいです。

たとえ、単年で10倍にならなくても、数年持っていれば数倍になることは期待している銘柄です。

もちろん、テンバガーになればもっといいですけどね。

テンバガーを狙いつつ、テンバガーにならなくても数倍にはなりそうな会社を選んでおけば、自分の投資が無駄になるリスクを抑えられます。

投資の本筋の中長期の成長株投資の一貫でテンバガー候補銘柄も探していきましょう。

念の為申し上げますが、テンバガー狙いの投資は大きなリスクもあります。

10倍を狙うってことは株価が10分の1以下になるリスクを最悪負う覚悟で投資に望むということです。

リスクを承知の上で、大きな利益を目指してテンバガー投資に取り組んでみてください。

なお、私は本記事で怪しい投資顧問会社の紹介などといったアフィリエイトはやっていません。

純粋にテンバガー候補銘柄を紹介しています。

テンバガー候補といった儲かる銘柄はお金を払って特別なサイトから教えてもらうことできませんので、そういう「特別なサービス」にお金をかけるくらいなら自分で本を買って勉強することをおすすめします。

以下で紹介しているような資金形成の王道の本を読んで勉強したほうが、怪しい投資顧問会社のサービスにお金を払うより断然おすすめですよ。

なお、テンバガー投資を始めるにあたっては途中で売らずにいかにして保有し続けられるかが非常に重要なポイントになります。

この点については以下を参照ください。

今回は日本株のテンバガー候補を紹介しましたが、米国株テンバガー候補も以下で紹介していますので、興味があればこちらもどうぞ。